Köln (ots) – Hände weg von Lebensversicherungen als Altersvorsorge, das

empfiehlt der Bund der Versicherten (BdV). Wer bereits eine Lebensversicherung

besitzt, dem drohen beträchtliche Verluste durch sinkende Zinsen, intransparente

Kostenstrukturen und mögliche Pleiten von Anbietern. Was also tun? Generell gibt

es drei Möglichkeiten: Kündigung, Verkauf oder Widerruf. „Während bei Kündigung

oder Verkauf meist ein Abschlag hingenommen werden muss, kann mittels

Widerspruchs sogar deutlich mehr Geld als die Einzahlungssumme erzielt werden“,

sagt Ulf Böse, Rechtsanwalt und Geschäftsführer bei Decker & Böse, einer der

führenden Verbraucherrechtskanzleien in Deutschland.

Was tun mit der Lebensversicherung?

Ob ein erfolgreicher Widerspruch möglich ist, hängt von der Police ab. „Am

besten sollten Sie verschiedene Wege prüfen, sich von Ihrer Lebensversicherung

zu trennen“, erklärt Ulf Böse und ergänzt: „Dabei sind die Kündigung oder der

Verkauf der Police nicht immer die beste Wahl, da der Rückkaufswert oft zu

niedrig angesetzt wird, sodass sich Verluste einstellen.“ Daher sollte zunächst

geprüft werden, ob der Versicherungsvertrag widerrufen werden kann. Ein

erfolgreicher Widerruf bringt nicht nur alle bereits gezahlten Beiträge zurück,

sondern kann zu einer zusätzlichen Rendite von bis zu 80 Prozent auf die

Einzahlungen führen. Die Versicherung muss die Beiträge nämlich verzinst

erstatten und den mit dem Geld erwirtschafteten Vorteil auszahlen.

„Den Widerruf sollte man von einem spezialisierten Anwalt prüfen lassen, denn

häufig lehnen die Versicherungsgesellschaften die Widerrufe von Verbrauchern

grundlos ab.“, verdeutlicht Ulf Böse. Der Gang zum Anwalt lohnt sich daher in

jedem Fall. Zu empfehlen sind spezialisierte Anwälte, die eine Erstberatung

kostenfrei anbieten und bei Erfolgsaussichten, den Fall sogar ohne Kostenrisiko

für den Versicherungsnehmer führen. Laut BdV werden die Überschussbeteiligungen

weiter sinken und sich einige Lebensversicherer vom Markt zurückziehen müssen.

Daher sollte sich jeder Besitzer einer Lebensversicherung lieber früher als

später überlegen, ob er seine Police weiter behalten möchte.

Wieso ist die Lebensversicherung nicht mehr lukrativ?

Zu hohe Kosten bei den Versicherern und die anhaltende Niedrigzinsphase lassen

die Renditen von privaten Lebens- und Rentenversicherungen Jahr für Jahr weiter

schrumpfen. Da verwundert es, dass jeder Deutsche statistisch gesehen noch immer

mindestens eine Lebensversicherung hat, denn die Zeiten von privaten

Lebensversicherungen als lukrative Sparprodukte sind lange vorbei. Die Branche

steht zunehmend unter Druck mit dem Ergebnis, dass versprochene Garantiezinsen

nicht mehr eingehalten werden und Versicherungskonzerne ihre Bestände allmählich

abstoßen.

Zinsen werden weiter schrumpfen

Vor der Jahrtausendwende hatten die Lebensversicherer noch zahlreich mit

Garantiezinsen von bis zu vier Prozent gelockt. Diese müssen bei Altverträgen

teils auch in der aktuellen Niedrigzinslage erfüllt werden. Dadurch sinken

wiederum die Erträge der Versicherer. Hinzu kommt, dass bereits im Jahr 2018

etwa 2,6 Prozent der Kunden ihren Vertrag direkt nach dem Abschluss wieder

storniert haben. Zusätzlich stellte mehr als jeder vierte, insgesamt 28,1

Prozent der Versicherungsnehmer, seinen Versicherungsvertrag komplett

beitragsfrei. Im vergangenen Jahr machte die Branche insgesamt einen Verlust von

knapp einer Million Verträge. Das entspricht einem Rückgang vom Gesamtvolumen

aller Lebensversicherungen in Deutschland von etwa einem Prozent in nur einem

Jahr.

Laut Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) müssen die

Versicherer in Zukunft aufgrund der schlechten Zinslage und weniger Einnahmen

mehr Geldrücklagen bilden, damit sie den Kunden die Renditen auszahlen können.

Die Versicherer werden dementsprechend sparen müssen, um ihre Verluste wieder

auszugleichen. Es ist allerdings davon auszugehen, dass dieser Sparkurs auf

Kosten der Kunden und nicht der Anleger erfolgen wird. Da wundert es nicht, dass

Lebensversicherungen als Altersvorsorge für die Deutschen immer unattraktiver

werden.

Bereits 2016 hat der Bund der Versicherten (BdV) vor Neuabschlüssen von

Lebensversicherungen gewarnt. „Lebensversicherungen sind zur Altersvorsorge

ungeeignet.“, heißt es erneut in der Pressemitteilung vom Oktober 2019. Laut dem

BdV würden Verbraucher systematisch benachteiligt. Anteilseigner erhielten von

Lebensversicherungsgesellschaften auch in schlechten Zeiten üppige Renditen,

während die Überschüsse der Versicherten gekürzt würden, begründet der BdV.

Ebenso wird die undurchsichtige Kostenstruktur vieler Lebensversicherungen

bemängelt: „Die Lebensversicherer nutzen gezielt intransparente Kostenangaben,

um ihre überteuerten Produkte möglichst günstig erscheinen zu lassen.“ Der

Gesetzgeber schafft dafür die Grundlage und ermöglicht die Verzerrung der

Kosten.

Selbst der Marktführer senkt die Renditen

Die meisten Lebensversicherer haben schon zu kämpfen, um sich über Wasser zu

halten. Mit einem Umsatz von über 22 Milliarden Euro und einem Marktanteil von

fast 25 Prozent in 2018 dominiert die Allianz in der Sparte Lebensversicherungen

hingegen den Markt. Darauf folgt mit 6,14 Prozent die R+V sowie die

AachenMünchener mit 5,37 Prozent Marktanteil. Ein deutliches Warnsignal ist,

dass selbst die Allianz trotz guter Einnahmen bereits angekündigt hat, die

Zinsen für Versicherungsnehmer im nächsten Jahr zu senken. So dürfte das Risiko

hoch sein, dass weitere Kürzungen auch bei den anderen Versicherern der Branche

zu Lasten der Versicherten vorgenommen werden.

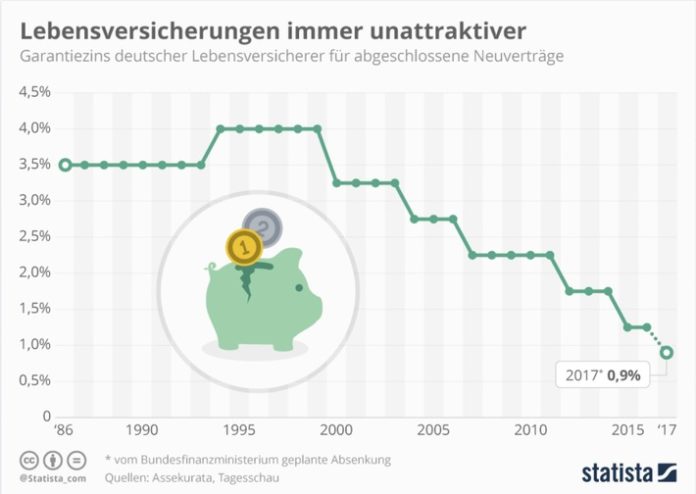

Der vom Bundesfinanzministerium festgelegte Garantiezins sinkt schon seit Jahren

deutlich. So ist der Zinssatz von 2,25 Prozent in 2010 auf 0,9 Prozent in 2017

gefallen. Für 2020 haben die meisten Lebensversicherungen bereits Kürzungen der

laufenden Verzinsung bekanntgegeben. Diese setzt sich aus dem festgelegten

Garantiezins und dem laufenden Zinsüberschuss zusammen und wird je nach

Wirtschaftslage und Erfolg der Anlagestrategie von den Versicherern jedes Jahr

erneut festgelegt. Genauso wie der Garantiezins sinkt auch der laufende

Überschuss für den Versicherungsnehmer seit längerer Zeit. Laut Experten sind

dies deutliche Anzeichen für die bevorstehenden Pleiten vieler

Lebensversicherer.

Weitere Informationen unter http://ots.de/8oPTqk

Über den Autor:

Ulf Böse

Dipl.-Jur., Rechtsanwalt, Partner, Geschäftsführer bei Decker & Böse

Rechtsanwaltsgesellschaft mbH

Ulf Böse betreut als einer der führenden Anwälte für Massenschäden in

Deutschland mit seiner Anwaltskanzlei Decker & Böse über 25.000 Verträge von

Verbrauchern Er ist Spezialist für die Themen Abgasskandal und Diesel-Fahrverbot

sowie Widerruf von Darlehen und Autofinanzierungen.

Pressekontakt:

Decker & Böse Rechtsanwaltsgesellschaft mbH

Claudiastr. 2

51149 Köln

Tel: 0221 / 292 70 345

Fax: 0221 / 292 70 70

Mail: presse@db-anwaelte.de

www.db-anwaelte.de

Weiteres Material: https://www.presseportal.de/pm/140403/4504350

OTS: Decker & Böse Rechtsanwaltsgesellschaft mbH

Original-Content von: Decker & Böse Rechtsanwaltsgesellschaft mbH, übermittelt durch news aktuell